Согласно новой редакции Налогового кодекса, с 2015 года вновь изменился порядок начисления и взимания налога на жилую недвижимость. Кроме того, напомним, введен налог на объекты нежилой недвижимости.

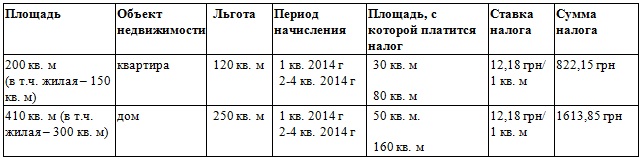

Итак, за отчетный 2014 год налог на недвижимость платится в течение 2015 года по действовавшим в минувшем году ставкам и механизму. То есть, для квартир площадью 240 кв. м, и домов площадью не более 500 кв. м ставка составляет 1% размера МЗП (установленной на 1 января отчетного года) за 1 кв. м (12,18 грн).

При превышении данного метража, Налоговым кодексом предусмотрена ставка налога 2,7% размера МЗП за каждый квадратный метр.

При этом, не нужно забывать, что для физлиц действует своеобразная льгота: право раз в год уменьшить налогооблагаемую площадь жилья на 120 кв. м для квартир, и на 250 кв. м для жилых домов.

Кроме того, с 1 января по 31 марта 2014 года налог взимался только с жилой площади, а с 1 апреля по 31 декабря 2014 года – с общей.

Расчет сумм налога по итогам 2014 года для физлица

Сами физлица сумму налога не рассчитывают. Этим занимается Государственная фискальная служба на основе данных, которые находятся в реестре прав на недвижимое имущество.

Причем, органы, осуществляющие регистрацию имущества и физических лиц, обязаны ежеквартально в 15-дневный срок после окончания налогового (отчетного) квартала подавать контролирующим органам сведения, необходимые для расчета налога. Проще говоря, если в течение квартала происходит сделка по покупке-продаже объекта, ГФС об этом непременно узнает и начислит необходимую сумму.

По месту своей регистрации (прописки) налогоплательщик до 1 июля года, следующего за отчетным, получает уведомление-решение с суммой налога. И в течение 60 дней он должен уплатить этот налог в государственный бюджет.

В 2015 году следующий расклад:

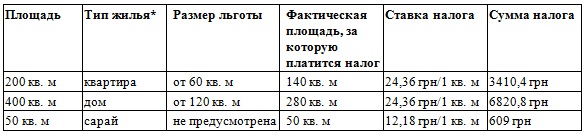

- базовая ставка для объектов жилой недвижимости, принадлежащей физлицам, с 2015 году унифицирована – она не может превышать 2% МЗП за каждый кв. м (24,36 грн);

- размер минимальной льготы снижен со 120 кв. м до 60 кв. м для квартир, и с 250 кв. м до 120 кв. м для домов. Причем, количество объектов на размер льготы не влияет, а суммарная льгота составляет не менее 180 кв. м в случае владения несколькими объектами жилой недвижимости разного типа.

Теперь налогообложение распространяется и на объекты нежилого фонда (к ним относятся хозяйственные (приусадебные) здания, вспомогательные (нежилые) помещения – сараи, хлева, гаражи, летние кухни, мастерские, уборные, погреба, навесы, котельные, бойлерные).

Возможность уменьшить налогооблогаемую площадь нежилых помещений законом прямо не предусмотрена. Но переходными положениями Налогового кодекса заложено, что в 2015 году ставка для физлиц не может превышать 1% МЗП за каждый кв. м (12,18 грн).

С 2016 года ставка налогообложения нежилых помещений не может превышать 2% МЗП.

Переходными положениями Налогового кодекса, плательщикам налога – физлицам до 31 декабря 2015 года предложено провести сверку сведений об объектах жилого и не жилого недвижимого имущества с целью формирования реестра налогоплательщиков.

Но, самое главное, право определять окончательные ставки налога на недвижимость (как жилую, так и нежилую), а также размер льготы, отдано местным и городским советам. То есть, фактически, в каждом населенном пункте, начиная с 2015 года, размер налога на недвижимость будет отличаться.

Как это будет выглядеть на практике

До 1 февраля местные власти должны принять решение о взимании/не взимании данного налога в подведомственном им городе/селе/поселке в текущем году; если этого решения нет, налог взимается по ставкам, указанным в НКУ.

По решению местных властей размер ставки налога, который будут уплачивать физлица в конкретном населенном пункте, может колебаться от 0% до 2% для объектов жилой и от 0% до 1% для объектов нежилой недвижимости.

Аналогично и уровень льготы, на которую налогоплательщик имеет право уменьшить облагаемую площадь недвижимости, может быть выше установленных НКУ лимитов (более 60 кв. м для квартир и более 120 кв. м для домов).

Особенности начисления налога на недвижимость в 2015 году

При наличии у налогоплательщика доли объекта недвижимости, налог все равно исчисляется исходя из принадлежащей ему площади, уменьшенной на указанную в Налоговом кодексе, или определенную местными властями льготу и соответствующей ставки налога.

При наличии у налогоплательщика нескольких объектов жилой недвижимости одного или разных типов, в том числе, их частей, налог исчисляется исходя из суммарной общей площади таких объектов, уменьшенной на указанную в Налоговом кодексе, или определенную местными властями льготу и соответствующих ставок налога.

ГФС не дает четкого разъяснения, как платить налог при наличии у налогоплательщика нескольких объектов жилой недвижимости одного или разных типов, в том числе, их частей в разных населенных пунктах/регионах. Очевидно, налог будет исчисляться, исходя из площади каждого из таких объектов, уменьшенной на указанную в Налоговом кодексе, определенную местными властями льготу и соответствующих ставок налога.

Для объектов нежилой недвижимости принцип исчисления аналогичен (как при владении целым объектом, так и его частью), только без применения льготы.

Расчет сумм налога по итогам 2015 года для физлица-резидента

* с учетом того, что все объекты расположены в разных населенных пунктах/регионах

Схема уплаты не меняется: налогоплательщик до 1 июля года, следующего за отчетным (то есть, в 2016 году), получит уведомления. Их отправят почтой по месту прописки. После этого остается 60 дней, чтобы уплатить налог.